Jest problem

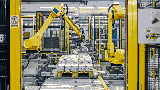

Zastanówmy się nad problemem małej firmy produkującej słodycze, która gwałtownie poszukuje środków niezbędnych do dalszego rozwoju. Potrzeby firmy nie są wygórowane: zakup nowej maszyny do produkcji.

Sama decyzja zakupu maszyny do produkcji słodyczy podjęta przez małą firmę wynikała z prostego faktu: szybciej reagować na powiększający się z dnia na dzień popyt na jej wyroby oraz elastyczniej współpracować z dystrybutorami jej wyrobów.

... a może leasing?

Hipotetyczna firma spożywcza nie posiadająca (według analizy banku) zdolności kredytowej może zwrócić się z wnioskiem o finansowanie swojej inwestycji do firmy leasingowej. Co ciekawe, firma taka w wielu przypadkach okaże się podmiotem zależnym od banku, który odrzucił wniosek cukiernika o kredyt inwestycyjny.

Co prawda leasing nie jest w praktyce źródłem kapitału dla firmy, ale może być doskonałą alternatywą dla trudno osiągalnego kredytu inwestycyjnego. Dodatkowo jest znacznie łatwiejszym i niewymagającym skomplikowanych procedur weryfikacyjnych sposobem finansowania zakupu środków trwałych.

W praktyce firma (nazywana w umowie korzystającym) ma możliwość wyboru jednego z dwóch głównych rodzajów leasingu: operacyjnego lub finansowego.

W największym uproszczeniu można stwierdzić, że przy umowie leasingu operacyjnego korzystający (leasingobiorca) pełną wysokość rat płaconych w trakcie korzystania z przedmiotu leasingu zaliczy do kosztów uzyskania a VAT odliczy na zasadach przewidzianych w ustawie o podatku VAT.

W przypadku leasingu finansowego korzystający do kosztów zaliczy tylko tę część raty, która odpowiada kosztowi finansowemu leasingu (nie zaliczy do kosztów części odpowiadającej spłacie wartości przedmiotu leasingu), ale będzie mógł zaliczyć do KUP odpisy amortyzacyjne. Podatek VAT korzystający w tym wypadku uiszcza od całej kwoty jednorazowo w momencie powstania obowiązku podatkowego.

“Zdolność” niewymagalna

Już z powyższego wynika jasno, że umowa leasingu zbliżona jest swoją istotą bardziej do dzierżawy niż do umowy kredytu czy tym bardziej zakupu. To finansujący (firma leasingowa) kupuje przedmiot leasingu, przekazując go w użytkowanie korzystającemu, lecz pozostając nadal jej właścicielem. Prawo własności do przedmiotu leasingu korzystający nabywa dopiero po wpłaceniu wszystkich wymaganych w umowie rat oraz zapłaceniu opłaty końcowej (warunki zawarte w umowie).

Niewątpliwą zaletą tej formy finansowania zakupu środków produkcji są obok korzyści podatkowych również stosunkowo niskie wymagania, jeżeli chodzi o wymogi formalne oraz szybkość samej procedury uzyskania finansowania. I co w końcu, w wielu przypadkach najistotniejsze - brak konieczności posiadania bardzo dobrej kondycji finansowej firmy (zdolności kredytowej wg scoringów bankowych).